Thuế lũy tiến là gì? Cách tính thuế lũy tiến như thế nào?

Biểu thuế lũy tiến từng phần và biểu thuế toàn phần là những loại thuế suất có bản chất khác nhau, được áp dụng khi tính thuế thu nhập cá nhân. Vậy, thuế lũy tiến là gì và cách tính theo lũy tiến từng phần được thực hiện như thế nào?

1. Thuế lũy tiến là gì?

Mặc dù được sử dụng phổ biến trong trong pháp luật thuế thu nhập cá nhân nhưng các văn bản quy phạm pháp luật này không giải thích thế nào là biểu thuế lũy tiến hãy thuế lũy tiến.

Tuy nhiên, căn cứ vào cách tính và bản chất biểu thuế lũy tiến có thể hiểu thuế lũy tiến như sau:

Thuế lũy tiến là phương pháp tính thuế thu nhập cá nhân mà trong đó người có thu nhập tính thuế thấp sẽ phải nộp số thuế thấp và sẽ được tăng dần đều theo từng bậc thuế.

Thuật ngữ “lũy tiến” ở đây đang đề cập đến mức thuế suất tăng dần từ thấp đến cao (thuế suất thuế thu nhập cá nhân đối với cá nhân từ 5% đến 35%). Theo đó, các cá nhân có thu nhập tính thuế cao sẽ nộp thuế theo một tỷ lệ phần trăm trên thu nhập chịu thuế cao hơn so với các cá nhân có thu nhập tính thuế thấp.

2. Loại thuế nào phải tính theo lũy tiến?

Căn cứ khoản 1 Điều 21 Luật Thuế thu nhập cá nhân 2007 và điểm b khoản 1 Điều 25 Thông tư 111/2013/TT-BTC, biểu thuế lũy tiến từng phần áp dụng đối với thuế thu nhập cá nhân mà cụ thể là áp dụng đối với cá nhân cư trú có thu nhập tính thuế từ tiền lương, tiền công ký hợp đồng lao động từ 03 tháng trở lên (kể cả trường hợp cá nhân ký hợp đồng từ 03 tháng trở lên tại nhiều nơi).

Biểu thuế lũy tiến gồm 07 bậc thuế với thu nhập tính thuế và thuế suất tương ứng, cụ thể:

|

Bậc thuế |

Phần thu nhập tính thuế/năm (triệu đồng) |

Phần thu nhập tính thuế/tháng (triệu đồng) |

Thuế suất (%) |

|

1 |

Đến 60 |

Đến 5 |

5 |

|

2 |

Trên 60 đến 120 |

Trên 5 đến 10 |

10 |

|

3 |

Trên 120 đến 216 |

Trên 10 đến 18 |

15 |

|

4 |

Trên 216 đến 384 |

Trên 18 đến 32 |

20 |

|

5 |

Trên 384 đến 624 |

Trên 32 đến 52 |

25 |

|

6 |

Trên 624 đến 960 |

Trên 52 đến 80 |

30 |

|

7 |

Trên 960 |

Trên 80 |

35 |

3. Cách tính thuế theo biểu thuế lũy tiến từng phần

Căn cứ phương pháp tính thuế lũy tiến từng phần được quy định tại Phụ lục 01/PL-TNCN ban hành kèm theo Thông tư 111/2013/TT-BTC, thuế thu nhập cá nhân tính theo phương pháp lũy tiến được tính như sau:

Tổng số thuế phải nộp được tính theo từng bậc thuế và thuế suất tương ứng.

Trong đó, số thuế phải nộp tính theo từng bậc thu nhập được xác định bằng thu nhập tính thuế của bậc đó (x) với thuế suất tương ứng.

Do đó, để áp dụng được phương pháp lũy tiến trước hết cần phải tính được thu nhập tính thuế.

* Công thức tính thuế thu nhập cá nhân

Thuế thu nhập cá nhân phải nộp = Thu nhập tính thuế x Thuế suất

Để tính được số thuế phải nộp cần phải tính được thu nhập tính thuế và thuế suất, cụ thể:

(1) Thu nhập tính thuế

Thu nhập tính thuế = Thu nhập chịu thuế - Các khoản giảm trừ [1]

Trong đó,

Thu nhập chịu thuế = Tổng thu nhập - Các khoản được miễn thuế [2]

Căn cứ công thức tính thuế trên để tính được thu nhập tính thuế cần thực hiện theo các bước sau:

Bước 1: Tính tổng thu nhập

Bước 2: Tính các khoản thu nhập được miễn thuế (nếu có)

Các khoản thu nhập miễn thuế từ tiền lương, tiền công gồm:

- Phần tiền lương làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương làm việc ban ngày, làm trong giờ theo quy định pháp luật.

- Thu nhập từ tiền lương, tiền công của thuyền viên là người Việt Nam làm việc cho hãng tàu nước ngoài hoặc hãng tàu Việt Nam vận tải quốc tế.

Bước 3: Tính thu nhập chịu thuế theo công thức [2]

Bước 4: Tính các khoản giảm trừ

- Giảm trừ gia cảnh đối với bản thân người nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm).

- Giảm trừ gia cảnh đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

Ngoài ra, người nộp thuế còn được tính giảm trừ các khoản đóng bảo hiểm, quỹ hưu trí tự nguyện, đóng góp từ thiện, khuyến học, nhân đạo.

Bước 5: Tính thu nhập tính thuế theo công thức [1]

Sau khi tính được thu nhập tính thuế, để xác định được số thuế phải nộp thì người nộp thuế áp dụng phương pháp lũy tiến từng phần để tính số thuế phải nộp theo mỗi bậc thuế.

* Phương pháp tính thuế theo lũy tiến

Biểu thuế lũy tiến gồm 07 bậc thuế với thu nhập tính thuế và thuế suất tương ứng, để tính được tổng số thuế phải nộp thì người nộp thuế lấy thu nhập tính thuế x thuế suất của bậc đó, sau đó cộng số thuế của từng bậc sẽ ra được số thuế cuối cùng phải nộp.

Ví dụ: Anh A có thu nhập tính thuế là 100 triệu đồng thì số thuế tính theo lũy tiến như sau:

- Bậc 1: Thu nhập tính thuế đến 05 triệu đồng, thuế suất 5%

05 triệu đồng × 5% = 0,25 triệu đồng

- Bậc 2: Thu nhập tính thuế trên 05 triệu đồng đến 10 triệu đồng, thuế suất 10%

(10 triệu đồng - 05 triệu đồng) × 10% = 0,5 triệu đồng

- Bậc 3: Thu nhập tính thuế trên 10 triệu đồng đến 18 triệu đồng, thuế suất 15%

(18 triệu đồng - 10 triệu đồng) × 15% = 1,2 triệu đồng

- Bậc 4: Thu nhập tính thuế trên 18 triệu đồng đến 32 triệu đồng, thuế suất 20%

(32 triệu đồng - 18 triệu đồng) × 20% = 2,8 triệu đồng

- Bậc 5: Thu nhập tính thuế trên 32 triệu đồng đến 52 triệu đồng, thuế suất 25%

(52 triệu đồng - 32 triệu đồng ) × 25% = 05 triệu đồng

- Bậc 6: Thu nhập tính thuế trên 52 triệu đồng đến 80 triệu đồng, thuế suất 30%

(52 triệu đồng - 32 triệu đồng ) × 35% = 8,4 triệu đồng

- Bậc 7: Thu nhập tính thuế trên 80 triệu đồng, thuế suất 35%

(100 triệu đồng - 80 triệu đồng ) × 35% = 07 triệu đồng.

Như vậy, tổng số thuế anh A phải nộp là:

(0,25 + 0,5 + 1,2 + 2,8 + 05 + 8,4 + 07) = 25,15 triệu đồng.

-----------------------------------------

Theo luatvietnam.vn

Bài viết liên quan

- Chương trình đào tạo Kỹ năng bán hàng và chăm sóc khách hàng cho doanh nghiệp

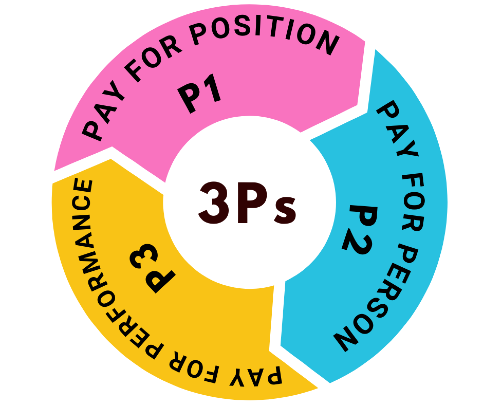

- Tiêu chí chọn khóa học Thực Hành Xây Dựng Hệ Thống Lương 3P chất lượng

- Khóa học Quản trị nhân sự chuyên nghiệp - Nền tảng của nghề nhân sự

- Hướng dẫn kê khai và quyết toán thuế thu nhập cá nhân năm 2024

- Trả lương theo 3P & KPIs - Cách trả lương công bằng nhất

- Incentive là gì? Các hình thức phổ biến của Incentive

- NÊN HỌC TIẾNG ANH CHUYÊN NGÀNH NHÂN SỰ Ở ĐÂU ?

- Đối tượng, điều kiện và mức hưởng chế độ tử tuất theo Luật BHXH

- Hội thảo chia sẻ giải pháp giải quyết khủng hoảng nhân sự

- Xây dựng niềm tin ở người lao động trước nỗi lo mất việc năm 2023

- Thầy Hưng và hành trình lan tỏa giá trị tốt đẹp đến cộng đồng

- THỰC HÀNH EXCEL TRONG NGHỀ NHÂN SỰ – Sự kết hợp giữa kiến thức Excel và kiến thức tiền lương một cách hoàn hảo.

- Lớp QUẢN LÝ NHÂN SỰ/Lớp GIÁM ĐỐC NHÂN SỰ - Học ở đâu chất lượng ?

- Hợp đồng lao động là gì? Những nội dung cần có trong hợp đồng lao động

- 3 điểm mới trong quyết toán thuế TNCN năm 2023